Tarif Pajak Penghasilan (PPh) Badan adalah tarif pajak yang dikenakan terhadap penghasilan yang diterima atau diperoleh wajib pajak badan selama satu tahun pajak. Tarif ini diatur dalam Undang - Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan.

Di tahun pajak 2024, tarif PPh Badan tetap sebesar 22%. Ini merupakan kelanjutan dari tarif yang berlaku sejak tahun pajak 2022, sesuai dengan UU Harmonisasi Peraturan Perpajakan (UU HPP) No. 7 Tahun 2021.

Pada tahun 2022, tarif pajak penghasilan badan tidak berubah, tetap 22%.

Tarif PPh Badan sebesar 25% di awal 2020 dan turun menjadi 22% dari masa pajak April 2020 hingga 2021.

Sebelumnya, tarif PPh Badan pada tahun 2019 sebesar 25% berlaku berdasarkan PPh Pasal 17 ayat 1 huruf b. Sebelumnya, pada tahun 2009, tarif PPh Badan berada di angka 28%.

Baca juga: Cara Cek NPWP dengan Nama, NIK, dan KK Secara Online

Pasal 17 ayat 2b UU PPh memberikan fasilitas penurunan tarif sebesar 3% dari PPh Badan normal untuk wajib pajak badan dalam negeri berbentuk perseroan terbuka (Tbk) yang memenuhi persyaratan tertentu. Ini berarti tarif PPh Badan untuk perusahaan Tbk yang memenuhi syarat dapat menjadi sebesar 19%.

Salah satu syarat utama tarif yang lebih rendah 3% tersebut adalah jumlah keseluruhan saham yang diperdagangkan di Bursa Efek Indonesia harus berbentuk PT dengan minimal 40%.

Berdasarkan Pasal 31E UU PPh, Wajib Pajak Badan dapat menikmati diskon 50% dari PPh Badan atau hanya sebesar 11% dari pendapatan bruto.

Kebijakan ini berlaku untuk Wajib Pajak dengan omzet 1 tahun mencapai 50 miliar, namun hanya untuk nilai omzet sampai dengan Rp4,8 miliar saja. Sisanya akan tetap mengikuti kebijakan tarif 22%.

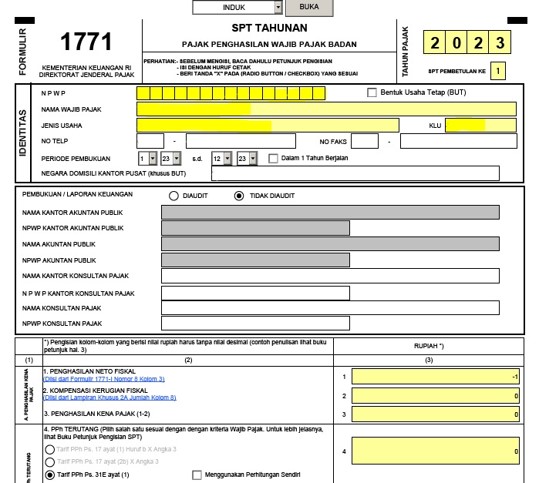

Cara untuk menikmati fasilitas ini pun sangat mudah, yaitu dengan mencentang kolom Pasal 31E yang tersedia dalam pelaporan SPT 1771, tarifnya akan otomatis langsung menjadi 11%. Informasi ini pun disampaikan oleh Penyuluh Pajak Ahli Muda DJP Bima Pradana Putra pada 25 April 2024 lalu.

Untuk wajib pajak badan dengan penghasilan bruto kurang dari Rp4,8 miliar dalam 1 tahun pajak, tarif PPh yang berlaku adalah 0,5% dari peredaran bruto. Tarif ini diatur dalam PP No. 23 Tahun 2018 yang kemudian diperbarui dengan PP No. 55 Tahun 2022.

Jangka waktu dari tarif PPh 0,5% ini tergantung pada bentuk badan usaha tiap Wajib Pajak bersangkutan.

Wajib Pajak yang mempunyai penghasilan di bawah Rp4,8 miliar diberikan pilihan untuk menggunakan tarif PPh Badan 11% atau 0,5%.

Catatannya adalah sekali Wajib Pajak menggunakan tarif Pasal 17 UU PPh, Wajib Pajak tidak dapat menggunakan tarif PPh final 0,5% sesuai ketentuan PP No. 55 Tahun 2022.

Omzet (Bruto) | Tarif Pajak |

Kurang dari atau sampai dengan Rp4,8 miliar | 50% x 22% x Penghasilan Kena Pajak ATAU 0,5% x Penghasilan Kena Pajak |

Lebih dari Rp4,8 miliar hingga Rp50 miliar | ((50% x 22%) x Penghasilan Kena Pajak Dengan Fasilitas) + (22% x Penghasilan Kena Pajak Tanpa Fasilitas) |

Lebih dari Rp50 miliar | 22% x Penghasilan Kena Pajak |

Contoh Perhitungan PPh Badan Di atas 50 Miliar

Misalkan, PT TJA memiliki penghasilan kena pajak sebesar Rp52 miliar dengan peredaran bruto Rp80 miliar pada tahun 2024. Maka, pajak yang harus dibayar :

Perhitungan = 22% x Rp52 miliar = Rp11,44 miliar

Misalkan, PT DNAP memiliki penghasilan kena pajak sebesar Rp5 miliar dengan peredaran bruto Rp8 miliar pada tahun 2024. Maka, pajak yang harus dibayar adalah :

Perhitungan.

= ((50% x 22% x (Rp4,8 miliar x Penghasilan Kena Pajak) / Peredaran Bruto) - (Penghasilan Kena Pajak - Penghasilan Kena Pajak Dengan Fasilitas)

= ((50% x 22% x (4.800.000.000 x 5.000.000.000) / 8.000.000.000) + (5.000.000.000 - 3.000.000.000)

= 330.000.000 + 440.000.000

= 770.000.000

Misalkan, PT KYNY memiliki penghasilan bruto sebesar Rp3 miliar pada tahun 2024. Maka, pajak yang harus dibayar adalah :

Perhitungan = 0,5% x Rp3 miliar = Rp15 juta

Baca juga: 3 Fungsi Utama Pajak Bagi Negara dan Pemerintah

E-Form PPh Badan adalah formulir elektronik yang digunakan untuk melaporkan Surat Pemberitahuan Tahunan (SPT) PPh Badan. Formulir ini dapat diakses melalui aplikasi perpajakan online yang disediakan oleh DJP.

Berikut merupakan cara melaporkan SPT PPh Badan 1771 dengan menggunakan E-Form PPh Badan.

Itu dia penjelasan lengkap mengenai tarif pph badan terbaru 2024, mulai dari cara menghitung hingga pelaporannya. Semoga informasi ini bermanfaat.

Bagi kamu yang membutuhkan konsultasi mengenai perpajakan bisnis kamu atau masalah perpajakan lainnya, hubungi kami sekarang!

MSM Consulting adalah tax consultant Jakarta terpercaya yang telah menangani ratusan klien dari berbagai industri.