Berdasarkan Peraturan Pemerintah Nomor 9 Tahun 2022, Jasa Konstruksi adalah layanan yang mencakup konsultasi perencanaan, pelaksanaan, dan pengawasan konstruksi. Pengguna jasa konstruksi dapat berupa individu maupun badan, sedangkan penyedia jasa adalah badan atau individu yang memenuhi Sertifikasi atau Izin Usaha Konstruksi.

Bidang ini mencakup layanan oleh ahli atau badan usaha di bidang perencanaan dan pengawasan. Jasa perencanaan mencakup pembuatan dokumen perencanaan seperti desain arsitektur, desain engineering, dan tata wilayah. Pengawasan konstruksi mencakup pemantauan kualitas proyek, mencakup jasa penilai, pengujian, serta inspeksi teknis.

Contoh jasa ini antara lain :

Kualifikasi usaha untuk jasa ini mencakup tingkatan seperti K1 (Kecil), K2 (Kecil), M1 (Menengah), M2 (Menengah) hingga kategori B (Besar), dengan kriteria tenaga ahli bersertifikasi dan pengalaman kerja yang bervariasi.

Jasa pelaksana meliputi pelaksanaan fisik dari perencanaan konstruksi, dibagi dalam berbagai bidang usaha :

Setiap sub-bidang memiliki kode dan klasifikasi tertentu, dari pelaksana konstruksi kecil hingga besar, batasan nilai proyeknya juga disesuaikan dengan tingkat kemampuan dan pengalaman usaha.

Konstruksi terintegrasi adalah layanan gabungan yang meliputi perencanaan, pengadaan, hingga pembangunan dalam satu kontrak. Pekerjaan ini biasa dikenal dengan model EPC (Engineering, Procurement, Construction) atau design-and-build.

Contoh pekerjaan terintegrasi meliputi :

Kualifikasi usaha dalam konstruksi terintegrasi dibagi menjadi kualifikasi Besar B1 dan B2. Kualifikasi ini ditentukan dengan jumlah tenaga ahli, nilai proyek, dan pengalaman kerja penyedia jasa. Untuk kualifikasi B2 dapat melaksanakan pekerjaan konstruksi dengan nilai proyek bisa mencapai hingga tidak terbatas.

Pajak penghasilan (PPh) jasa konstruksi diatur dalam :

Pasal 4 Ayat (2) mengatur bahwa penghasilan dari usaha jasa konstruksi dikenakan PPh Final. Tarif bersifat tetap dan dikenakan pada kegiatan usaha bersertifikasi di bidang konstruksi.

Berdasarkan Peraturan Pemerintah (PP) No. 9 Tahun 2022, tarif pajak final ini bervariasi tergantung pada jenis layanan jasa konstruksi dan kualifikasi sertifikasi yang dimiliki oleh penyedia jasa, baik badan usaha maupun perseorangan. Berikut ini adalah rincian tarif PPh Final Jasa Konstruksi yang terbaru :

Pengguna Jasa Konstruksi bertindak sebagai pemotong PPh Final jika sesuai ketentuan. Penyedia jasa wajib membuat bukti potong melalui aplikasi resmi DJP Online yaitu e-Bupot.

Secara keseluruhan, objek pajak penghasilan pada jasa konstruksi diatur dalam PPh Pasal 4 Ayat (2) dengan tarif final untuk penghasilan dari :

Baca juga: Pajak UMKM Terbaru: Tarif, Perhitungan dan Cara Membayarnya

Sebuah perusahaan kontraktor bernama PT XYZ yang memiliki kualifikasi menengah mendapatkan proyek pembangunan gedung dengan nilai kontrak Rp 10.000.000.000 (tidak termasuk PPN). PT XYZ menerima pembayaran termin pertama sebesar Rp 4.000.000.000 pada Januari 2024.

Seorang konsultan konstruksi yang tidak memiliki sertifikat mengerjakan pekerjaan konsultasi dengan nilai kontrak Rp 500.000.000 (tidak termasuk PPN).

PT ABC, penyedia jasa konstruksi terintegrasi yang tidak memiliki Sertifikat Badan Usaha, memperoleh proyek dengan nilai kontrak Rp 20.000.000.000. Pembayaran termin pertama yang diterima adalah sebesar Rp 8.000.000.000.

Baca juga: Bentuk Usaha Tetap (BUT): Syarat, Contoh Hingga Tarif Pajaknya

PPh Pasal 23 dikenakan atas imbalan jasa yang tidak bersifat final dan berlaku untuk layanan konstruksi yang tidak memenuhi kualifikasi untuk PPh Final.

Pihak yang membayar atas pekerjaan konstruksi atau pengguna jasa wajib memotong pajak PPh Pasal 23 pada saat pembayaran dilakukan. Karena PPh Pasal 23 bersifat tidak final, pajak ini dapat dikreditkan dalam SPT Tahunan Wajib Pajak Penyedia Jasa.

Tarif PPh Pasal 23 adalah 2% dari jumlah bruto pembayaran. Jika Penerima Penghasilan tidak memiliki NPWP, tarifnya menjadi lebih tinggi, yaitu 4% dari jumlah bruto.

Perusahaan A adalah penyedia jasa yang bergerak di bidang instalasi peralatan mekanikal dan elektrikal. Karena tidak memiliki Sertifikat Badan Usaha Jasa Konstruksi (SBUJK), maka layanannya termasuk objek PPh Pasal 23.

Perusahaan B menggunakan jasa instalasi Perusahaan A untuk melakukan instalasi peralatan di pabriknya dengan nilai kontrak sebesar Rp 600.000.000. Pembayaran dilakukan pada tanggal 20 April 2024.

Sehingga PPh Pasal 23 yang dipotong oleh Perusahaan B adalah :

Pajak yang dipotong harus disetorkan paling lambat tanggal 10 bulan berikutnya setelah pembayaran, dan dilaporkan melalui SPT Masa Unifikasi paling lambat tanggal 20 bulan berikutnya. Pengguna Jasa (Pemotong Pajak) juga wajib memberikan bukti potong PPh 23 kepada penyedia jasa.

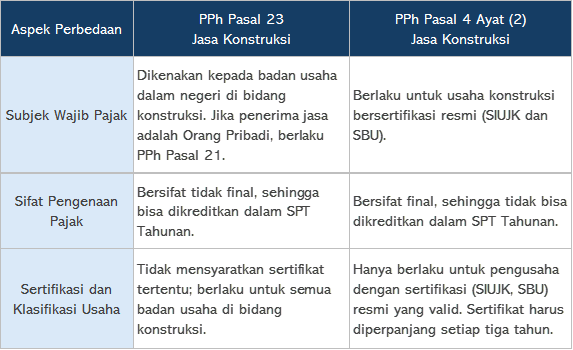

Berikut perbedaan Jasa Konstruksi yang menjadi objek PPh Pasal 23 dan PPh Final Pasal 4 Ayat (2) :

Itu dia penjelasan lengkap mengenai pajak konstruksi terbaru. Semoga informasi ini bermanfaat!

Jika kamu mengalami kesulitan tentang perhitungan hingga pelaporan pajak konstruksi maupun masalah perpajakan lainnya, hubungi kami sekarang!

MSM Consulting adalah tax consultant Jakarta terpercaya yang telah menangani ratusan klien dari berbagai industri. Manfaatkan jasa konsultan pajak online untuk menunjang aktivitas bisnis kamu.